国有银行去年共赚1.4万亿 持续多年的息差“保卫战”仍在持续

- 资讯

- 2025-03-31 19:12:05

- 12

- 更新:2025-03-31 19:12:05

随着银行业绩的不断披露,3月28日,6家国有银行的业绩情况露出全貌。根据各家银行业绩数据统计,2024年这6家银行营业收入共计3.52万亿元,同比微降0.25%。其中,4家银行去年营业收入实现了正增长。6家银行归属母公司净利润为1.40万亿元,同比增长1.78%。

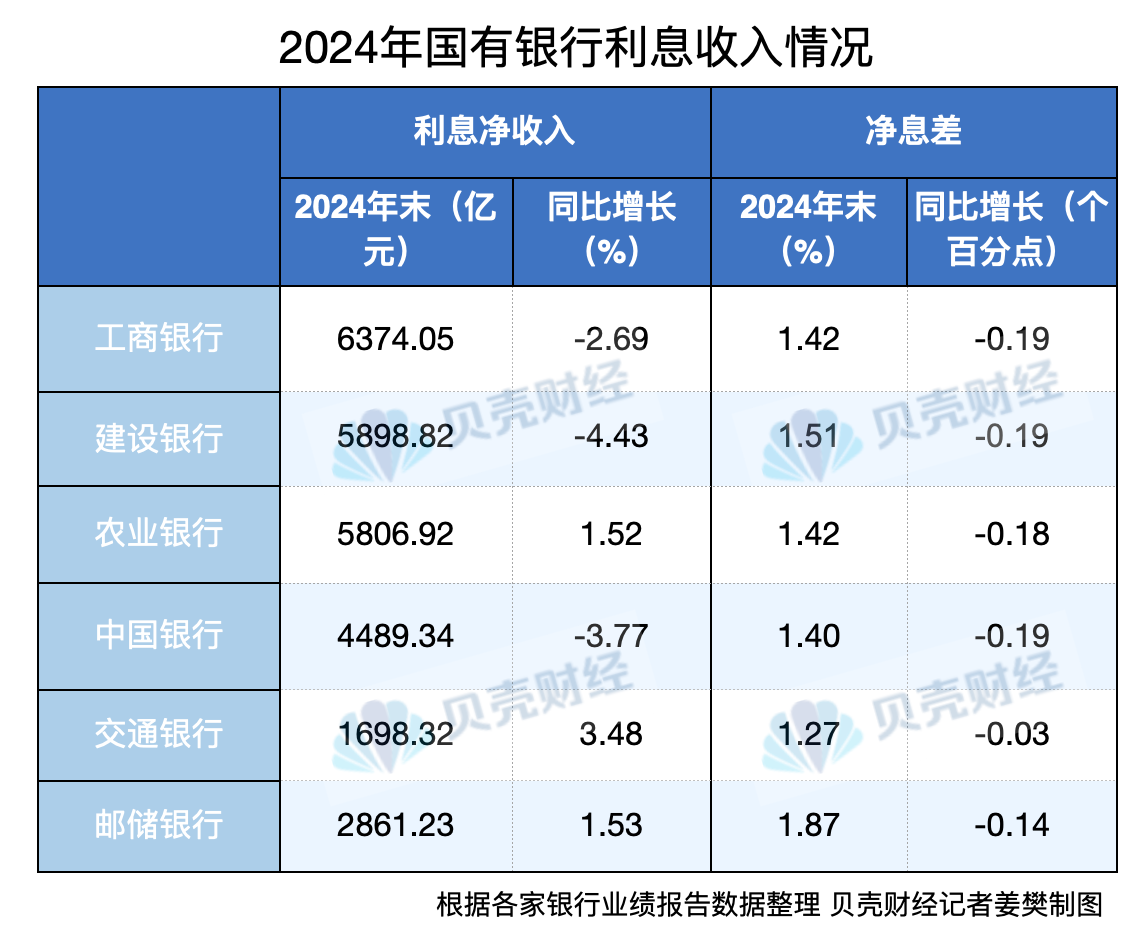

在该成绩背后,一场息差“保卫战”已经上演多年,如今仍在持续。数据显示,6家国有银行中,有3家银行利息净收入同比负增长,6家银行的净息差则均有不同程度的下降。

“这几年息差收窄的压力很大,2024年,交行息差保持基本稳定,为此我们做出了很大的努力。”在业绩发布会上,交通银行副行长周万阜如是表示。

面向未来净息差走势,银行家们依然不敢松懈。董秘刘清在业绩发布会上预计,2025年银行业净息差仍然承压,农业银行净息差的变动也会与行业趋势基本一致。

营业收入增长普遍放缓工行、建行同比负增长

2024年,国有6大行的营业收入总体微降,这主要是由于、的营业收入出现了2%以上的同比负增长。

数据显示,工商银行去年末营业收入为8218.03亿元,居于6家国有银行之首,其营业收入同比下降2.52%,但该降幅较2023年末收窄了1.21个百分点。而建设银行去年营业收入为7501.51亿元,位居国有银行第二位。但其营业收入降幅达到2.54%,较2023年末的降幅扩大了0.75个百分点。

其余4家国有银行营业收入均保持正增长。其中, 农业银行营业收入达到了7105.55亿元,位列国有银行第三位;其同比增长2.26%,增速较2023年末提高了2.23个百分点。交通银行营业收入增幅亦微升0.56个百分点至0.87%。

此外,、的营业收入同比增速则有所放缓,分别较2023年末下降5.25个百分点和0.42个百分点。

银行业的盈利能力是否变弱了?工商银行行长刘珺在2024年业绩发布会上表示,工商银行如此大的规模还能有正增长,确实不容易。该行银行营业收入下降与市场整体趋势保持一致特别是三四季度,营收和净利润均实现单季正增长,息差仅下降了1个基点。“考虑宏观利率环境和内外部市场变化等因素后,工商银行的创收能力和价值创造能力并没有减弱”。

净息差依然承压银行的“保卫战”能否让降幅收窄?

从各家银行数据上看,国有银行的利息净收入成为业绩“拖后腿”的主要因素。在6家银行中,建设银行利息净收入出现了4.43%的同比降幅,而其非息收入则出现了50%以上的大幅上涨。中国银行利息净收入同比降幅为3.77%,工商银行利息净收入亦同比降幅为2.69%。

在利息净收入“拖后腿”的背后,银行净息差持续承压。

根据业绩报告,2024年末,6家国有银行的净息差均持续收窄。其中,工商银行、建设银行、中国银行降幅均达到0.19个百分点,是国有银行中降幅最大的3家银行。邮储银行则下降了0.14个百分点,但其1.87%的净息差水平仍是6大行中最好水平。交通银行下降幅度最少,仅下降0.03个百分点,但是6家银行中净息差水平最低的银行。

一场持续了多年的息差“保卫战”,仍然没有消退。在银行家看来,当前人民币贷款市场报价利率(LPR)下调及存量房贷利率调整、存款定期化等因素,均是银行息差持续收窄的原因。尽管当前银行净息差收窄有缓解的趋势,但未来仍将持续承压。

建设银行行长张毅在业绩发布会上表示,2024年上半年,建行净息差为1.54%,尤其二季度,净息差降幅明显收窄。这得益于建行结合市场利率的变化,坚持调整优化资产负债的业务结构、产品结构、区域结构、期限结构和客户结构。

“2025年银行净息差下行还将是个行业共性问题。”工商银行副行长姚明德预计,从宏观政策来看,资产端的收益水平仍然存在较大的下行压力,2024年LPR三次下调利率,同时存量房贷的利率也在调整,这些调整因素的影响将在今年逐步显现出来。2025年财政政策更加积极,货币政策更加适度宽松,推动经济持续回升向好,这也对银行的息差提出了更高的要求。

姚明德指出,从银行经营来看,负债端加强成本管控的效果在逐步显现。近年来全行业一起共同努力,资产端防止资金空转,负债端落实“利率调整兜底条款”的自律倡议,持续提升银行业服务实体经济的可持续性。银行业整体的息差收窄情况在2024年下半年已经出现了边际改善。

刘清亦指出,金融与经济是共生共荣的关系。银行的净息是商业银行对主动让利实体经济、自身稳健发展以及商业可持续等方面进行综合平衡后的结果。同时,随着经济的逐步回升向好,银行净息差也会维持企稳态势。

存款定期化将持续压降负债成本仍是今年重头戏

在净息差中,负债成本中存款的情况备受市场关注。近年来,存款定期化的趋势让银行的存款成本不断增加,是银行净息差收窄的重要原因之一。

根据各家银行数据,去年6家国有银行的存款付息率均有所下降,但存款利息支出则有升有降。其中,邮储银行存款利息支出同比增长了3.73%,中国银行则同比增长了1.47%。其他银行的存款利息支出则均有所下降。

邮储银行在2024年业绩报告中指出,报告期内,利息支出2221.20亿元,同比增加55.96亿元,增长2.58%,主要是客户存款利息支出增加。付息负债平均付息率1.47%,同比下降10个基点。

在邮储银行存款结构中,无论是个人活期存款还是公司活期存款的比重均较2023年有所下降,同时,定期存款的比重则均有所升高。这并非邮储银行独有的现象。交通银行业绩报告亦显示,该行活期存款占比33.08%,较上年末下降 1.25个百分点;定期存款占比64.98%,较上年末上升1.08个百分点。

通常来讲,活期存款比定期存款的成本更低,增加活期存款是银行降低成本负债重要方式之一。但近年来,银行普遍遭遇到了存款定期化问题。正如周万阜在交通银行业绩发布会上指出,国有行存款定期化的趋势不容小觑。

针对活期存款定期化问题,农业银行副行长林立表示,平衡好资产负债业务对银行来讲至关重要。回顾2024年,农业银行存款总量增长与服务实体经济需要基本匹配,存款增长节奏与信贷均衡投放要求基本匹配,这让存款付息情况与生息资产收益率保持了合理的利差,符合商业可持续的原则。

“今年的存款仍将保持均衡增长势头。”林立表示,从负债成本来看,去年银行两次下调存款利率、存款利率市场化调整机制不断完善,2025年负债成本增幅将有一定程度的下降空间。同时,去年以来,存款利率下调的成效将会在今年持续释放。非银同业活期存款利率纳入制定管理后,同业市场利率也整体下降,这有利于降低同业负债成本的压力。

此外,姚明德还表示,近年来存款利率传导机制不断畅通,政策利率下调后,引导带动LPR跟随调整,降低社会融资成本。商业银行也将根据这种趋势适时调整存款的挂牌利率,降低负债成本、稳定息差水平,提升服务实体经济的可持续性,更好地平衡稳增长与防风险、支持实体经济与保持银行体系自身健康的关系。

上一篇:品牌效应带动新消费

有话要说...